房企预售受限资金占比分化,监管放松效果有限

来源:克而瑞地产研究 更新时间:2022年06月04日 【字体:大 中 小】

2021年下半年,随着部分房企出现流动性问题,项目陆续出现停工现象,交付风险不断加剧。受此影响,政策底线转向保交楼,各地加强了预售资金监管,进一步加剧了房企流动性紧张。2022年随着全国性商品房预售资金监管新规的出台,修正此前过严的资金监管,各地均出现适度放宽预售资金监管的迹象。在此背景下,房企流动性紧张问题能否得到一定程度的缓和?

加预售监管资金后受限制现金占比达29% 整体房企流动性更趋紧张

预售资金虽然归属于开发企业,但与其他一般自有资金性质完全不同。原则上,房企须将预售资金按一定比例存入银行专用监管账户,只能用作本项目建设,不得随意支取、使用,且随着项目的施工进度进行拨付。实际在过去的发展过程中,预售资金对撬动企业规模发展至关重要,是房企非常重要的现金流。但是,2021年随着部分房企流动风险显现,各地政府加强了预售资金监管,西安、天津、石家庄等 36 省市相继出台政策加强预售资金监管,要求全部购房款需直接存入专用监管账户,并实行全额、全程监管。在此背景下,预售资金可提取比例降低、提取难度加大,不仅限制了企业的发展,更是进一步加大了偿债压力。

在财务报表中,预售监管资金是否算作受限制现金,目前各家房企未有统一的标准。我们监测了88家重点上市房企数据后,发现有47家房企未明确披露,仅有41家房企在财务附注中披露了相关预售监管资金。而在披露预售监管资金的41家房企中,只有约一半的房企将预售监管资金算在了受限制现金内。

通过比较这41家房企与未披露房企的数据,可以发现41家房企的受限制现金占到了总现金的29%,占比几乎是未披露房企的两倍;同比增加了5个百分点,增速也更快。部分企业受限现金占比甚至超过了70%,最典型的如合景泰富,受预售监管资金大幅增加影响,受限制现金从2020年的39亿元增加至217亿元,占现金持有总额的比重也从9%增加至74%,非受限现金短债比从1.61降至0.38,流动性压力骤然加剧。由此可见,预售监管资金政策的趋严与放宽,将直接影响到房企的现金支配力,从而进一步影响短期的偿债压力。

房企资金分化显著 预售监管政策放宽效果有限

2022年为了维稳房地产,促进市场回暖,利好政策频出,预售资金监管也出现适度放宽的迹象。2月全国性商品房预售资金监督管理办法制定出台,从全国层面对预售资金监督作出了统一安排。新规明确,预售资金监管额度根据商品房项目建设工程造价、施工合同金额及项目交付使用条件等因素确定。在确保房地产项目竣工交付所需资金后,超出监管额度的资金可由房企提取使用。这对于此前部分地区在执行过程中过于严格的做法,在一定程度上起到了纠偏效果。

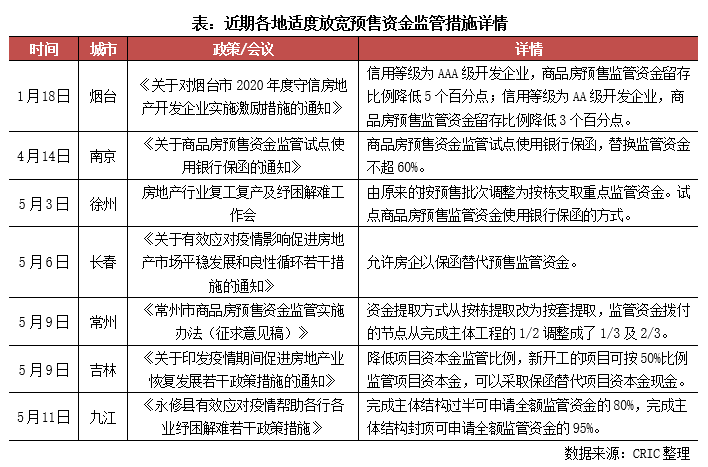

此后,烟台、南京、徐州、长春等多个城市出台了优化商品房预售资金监管的措施,如允许房企以保函替代预售监管资金、适度降低项目资本金监管比例,或调整支取重点监管资金方式等等。但整体来看,这些放松的城市主要针对的是此前监管过严,且大多只是微调。

一般而言,项目销售未交付之前,对应的销售回款体现在房企资产负债表的合同负债(即预售款项)里,如果预售资金受限比较多,那么其与合同负债的占比也将更高。而目前41家重点房企含预售监管的受限制现金占合同负债比例平均值并不高,约为10%;但企业之间分化明显,中海、龙湖、旭辉的优质企业该比例达到16%以上;而部分流动性压力较大的企业比例甚至低于5%,存在资金透支的情况。在此情况下,叠加银行的风险偏好影响,此轮各地预售监管政策调整,对于优质房企有一定的利好,但是对于原本资金就比较紧张的房企并没有多大的作用,对房企流动性释放效果仍相对有限。

总的来看,2022年各城市出现的放宽预售资金监管迹象,大多只是对此前过严监管的微调,叠加房企风险出清未完成,银行风险偏好等因素影响,将进一步加大房企之间的分化,对整体流动性释放预计效果有限。要解决当下问题,还是在于要支持优质民营房企的合理融资需求,加大出险房企的纾困力度,也要在保交付的前提之下进一步适当放宽预售资金监管政策,更重要的是市场信心的建立,促进房企销售回款。

来源:克而瑞地产研究