李宇嘉:地产贷款占比逐年下降,楼市会转向吗?

作者:李宇嘉 来源:中新经纬 更新时间:2020年07月13日 【字体:大 中 小】

中新经纬客户端7月13日电 题:《李宇嘉:地产贷款占比逐年下降,楼市会转向吗?》

作者 李宇嘉(广东省住房政策研究中心专业研究员)

M2和社融存量,再次两位数增长

7月10日,央行举行2020年上半年金融统计数据新闻发布会。大家关心的是,上半年发了多少货币,都去哪里了?央行数据显示,6月末,M2和社会融资总规模均保持“两位数增长”,M2同比增长11.1%创2017年以来新高,社会融资规模存量同比增长12.8%创2018年3月以来新高。

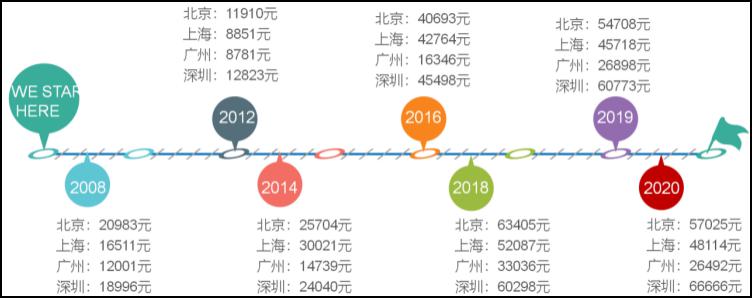

2015-2017年的货币高发,触发了上一轮资产回升周期。特别是,货币推动棚改、去库存的逻辑下,地产空前兴旺,一二三四线城市,房价基本翻了一倍左右;而2014年7月到2015年6月,也出现了资本市场大牛市,以及以P2P为代表的影子银行的繁荣。

图1 2008-2020年一线城市房价水平的变化

地产贷款占比逐年下降

今年疫情后,尽管楼市被砸出了一个“大坑”,但从3月份开始,迅速修复和反弹,深圳、杭州、东莞、上海等地,房价迅速回升。央行披露数据中,有一个指标值得大家关注,就是住户贷款占比创新低了。

央行表示,这些年一直着力于引导银行优化信贷结构,把投向地产的金融资源控制在适度范围。早些年,大家很关注银行对地产新增贷款占各项新增贷款的比例,曾经高达43%和44%,这些年在相应的政策引导下,这个比例逐年下降,今年1-5月份地产贷款占比已经降到25%。

从全国看,数据显示,楼市5月份已开始回升,当月全国销售面积和金额,同比分别上涨9.7%和14.0%。6月份,楼市明显更加回升,倒逼部分城市(比如杭州、东莞、宁波等)启动调控。

数据显示,1-6月的居民户新增贷款占全部新增贷款的比重为29.4%,处于近年来低水平。可以看出,尽管今年货币投放了很多,商品房市场回升也带动了按揭贷款增加,但接近70%的比例还是进入了实体经济。

资金在重点城市堆积

如果对比2016-2020年上半年居民新增贷款绝对规模,会发现并无多大变化。但值得注意的是,今年1-5月楼市销售负增长,1-5月份销售金额和面积同比增速分别为-10.6%和-12.3%。由此推断,尽管居民信贷占比下降,楼市增量资金绝对规模仍称得上海量。另外,疫情后资金大规模纾困中小微企业,部分借助“经营贷”进入楼市,仍存在资金“接济”楼市的情况。

从区域来看,东部、中部、西部商品房销售金额,1-5月份分别下降了7.7%、18.5%和9.0%。因此,可以判断,上半年楼市回升,主要集中在东部。2020年,随着棚改退潮,加上疫情影响,三四线城市楼市全面回调。根据社科院纬房指数研究小组的监测,今年以来一二线城市房价在上涨,三四线城市房价在下跌。这也意味着,疫情后的楼市回升,与2016-208年上一轮大范围全面回升相比,最大的不同,就是楼市回升的区域更加集中了,主要在东部热点城市。

当居民新增信贷还保持在高位,而楼市回升的区域更加集中在热点城市,也就导致了资金在热点城市堆积,助推了近期热点城市房价上涨。而且,疫情后,包括一线城市在内,为了缓冲疫情影响,充盈地方财政,房地产“高举高打”,出现商品房市场和土地市场的全面放量。

表1 2020年1-6月全国土地出让金TOP20

除了武汉外,上半年大城市土地出让金基本上都在以50%左右的增幅放量。另外,疫情后新一轮经济复苏激励计划中,不管是都市圈建设还是新基建布局,东部几大都市圈都被寄予厚望。货币趋于宽松,基于避险需求、防范货币“发毛”等考虑,资金会更倾向于热点城市的楼市。因此,从土地出让到商品房销售,房地产依旧在发挥“金融加速器”的作用,资金明显在向大城市集聚。

深圳楼市问题,本质上就是杠杆问题

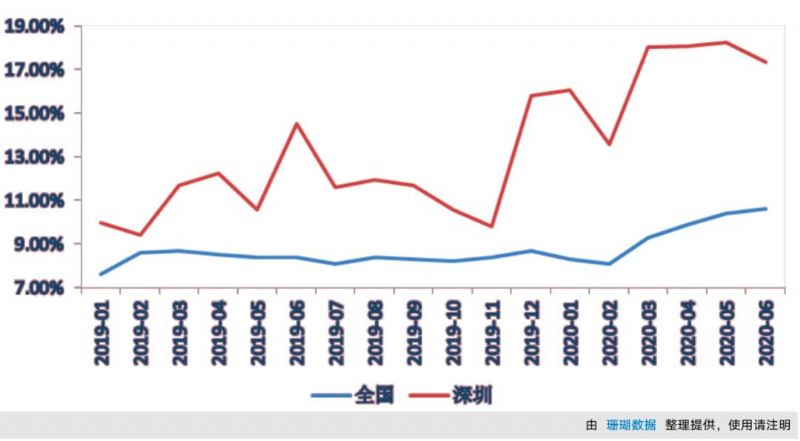

存款反映的是货币供给,不同形式的货币供给,最后都体现为企业或个人的存款。我们比较全国和深圳的存款增速,疫情后,全国存款余额增速相较去年增加了1-2个百分点,深圳增加了7-8个百分点,可见资金明显在向深圳等大城市集聚。疫情后,货币发行的很大一部分会流入深圳等大城市。

图2 2019-2020年全国和深圳存款余额增速

所以,深圳楼市的问题,就是杠杆问题。如果没有炒作,深圳的房子足够了。资金大规模涌向深圳,让这个商品房的“小盘股”根本没有招架之力。2015年,深圳房价大概在每平米3万元左右,那一年的楼市暴涨,现在看来是“杠杆牛”的问题。现在,深圳房价达到每平米6万多了,考虑到货币供应放量,近几年居民收入增幅下降,几大行业(互联网、P2P等)高光不再,就更是杠杆问题了。

下半年,如果不控制杠杆,货币依旧宽松,楼市或将继续放飞。近期,透过央行、银保监会的信息可以看出,针对疫情的货币宽松或将调整。唯有此,深圳楼市才能稳定下来。(中新经纬APP)