万达清空所有海外地产项目 回笼资金去杠杆

来源:中国证券报 更新时间:2020年11月27日 【字体:大 中 小】

11月25日晚间,万达酒店发展公告,美国时间11月24日,公司完成出售芝加哥物业项目。公司将不再持有目标公司任何权益,目标公司的资产、负债及财务业绩将不再综合计入公司的综合财务报表。至此,万达集团已将其海外地产项目全部清空。

图片来源:万达酒店发展公告

接近万达的知情人士对中国证券报记者回应称,此前,万达集团海外业务一直在万达酒店发展这一平台,近年来开始压缩并出售海外业务。此次出售的芝加哥物业项目还在建设中,属于重资产类。未来万达酒店发展会专注酒店管理、酒店设计及建设等主业发展,以轻资产形式运营。

出售完毕

根据此前万达酒店发展披露的信息,芝加哥物业项目规划总建筑面积约为17.6万平方米,计划建成一座高361米的五星级酒店,建成后将成为芝加哥第三高建筑。

根据万达酒店发展11月25日晚间的公告内容,出售完成时,公司间贷款的本金额约2.81亿美元,目前已向卖方支付约3.499亿美元。该等递延金额(当中第一批递延金额已因递延金额调整增至1.04亿美元)仍未偿还并须由买方根据该协议向卖方偿还。

公司在公告出售芝加哥物业项目初期曾指出,出售事项预期产生收益约9400万港元(除税前)。但在11月25日晚的公告中,未提及项目收益。

回溯万达酒店发展于7月30日发布的《非常重大出售事项及关联交易出售于芝加哥物业项目之权益及恢复买卖》公告,7月24日,万达酒店发展非全资附属公司WandaChicagoRealEstate,LLC与买方MagellanParcelC/DLLC订立出售协议,作价2.7亿美元出售目标公司ParcelCLLC芝加哥物业项目90%的股东权益。出售事项预期产生收益约9400万港元(除税前)。截至7月30日,目标公司为公司间接附属公司,卖方拥有90%权益,买方拥有10%权益。买方为目标公司的主要股东,在附属公司层面上为公司关联人士,因此本次出售事项构成关联交易。

截至2019年12月31日,目标公司未经审核净资产净值约为21.93亿港元。此外,根据协议,ParcelCLLC所欠WandaChicagoRealEstate,LLC2.45亿美元贷款也将偿还给卖方。交易完成后,目标公司将不再是公司的附属公司,财务业绩将不再计入集团财务报表。

此后,公司发布多项公告,披露该项资产出售的进展。10月16日,万达酒店发展公告称,股东大会已通过关于出售芝加哥物业项目的决议。

改善财务状况

万达酒店发展认为,目前出售芝加哥项目变现是一个良好的机会。由于芝加哥项目目前仍在建设中,出售事项将有助于降低集团现在及未来的债务,并可借此加强集团财务状况。万达酒店发展主要业务为物业发展、物业投资及管理、酒店运营及管理、酒店设计及建设管理服务等。公司此次出售芝加哥项目,与公司去杠杆化及改善现金流的策略一致。

公开资料显示,2013年,万达开始大举开展海外地产业务布局。同年,万达投资7亿英镑拿下英国伦敦OneNineElms摩天大楼。2014年,分别在美国投资芝加哥项目和洛杉矶OneBeverlyHills项目。2015年,再次投资10亿美元拍下了悉尼的CircularQuay公寓和酒店项目,并耗资9.71亿澳元拿下澳大利亚黄金海岸项目。

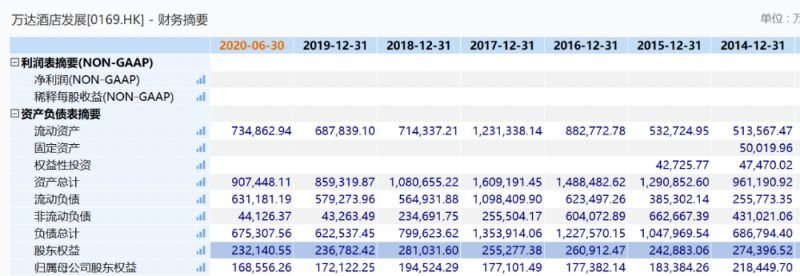

图片来源:Wind

在此之后的一段时间,万达负债率居高不下。为防止资金链断裂,万达决定大幅出售旗下资产。王健林曾在2018年1月20日的万达年会上明确表示,万达要逐步清偿全部海外有息负债。王健林称:“万达过去几年在海外投了一批项目,现在我们决定清偿海外债务,卖一半资产就能把全部债务清偿。”而随着本次芝加哥项目出售完成,万达海外项目已经全部出售完毕。

接近万达的知情人士对中国证券报记者回应称,此前,万达集团海外业务一直在万达酒店发展这一平台,近年来开始压缩并出售海外业务。此次出售的芝加哥物业项目还在建设中,属于重资产类。未来万达酒店发展会专注酒店管理、酒店设计及建设等主业发展,以轻资产形式运营。万达酒店发展的酒店类业务属于服务类型的业务,无论是收益还是回笼资金速度,都相对较低。此次出售芝加哥项目,对公司日常现金流、盈利能力是一次巨大改善。

万达酒店发展财务数据显示,2020年上半年,公司共实现营业收入2.27亿元,同比下降36.53%;实现扣非后归属母公司股东的净利润为-3305.37万元。截至11月25日收盘,公司股价收报0.29港元/股。